Kde získať výhodne peniaze na novú záhradu alebo bazén?

Aj keď sa to nezdá, cena za novú záhradu či bazén sa môže vyšplhať aj na niekoľko tisíc eur. Ak nemáte pripravenú hotovosť, nezúfajte. Svoj sen si môžete splniť vďaka rôznym úverom.

Aké sú možnosti financovania?

Otázka: O akých možnostiach financovania novej záhrady, altánku, bazéna alebo sauny pri dome či na chalupe sa dá uvažovať? Dajú sa prefinancovať aj napr. z hypotéky?

Odpoveď: Výber vhodného typu úveru závisí v prvom rade od toho, koľko peňazí budete potrebovať. Ak hovoríme napríklad o sume 2000 až 3000 €, v tom prípade môže byť vhodnou voľbou spotrebný úver. Keby ste však potrebovali vyššiu sumu, napríklad 10 000 až 20 000 €, potom môžete siahnuť aj po americkej hypotéke alebo úvere zo stavebnej sporiteľne.

Drobné stavby ako altánok, sauna či bazén možno zahrnúť aj do hypotéky na výstavbu, ak plánujete stavať rodinný dom a tieto doplnkové stavby budú súčasťou projektovej dokumentácie. Čo sa však týka samostatného projektu a realizácie záhrady, tie by banka ako účel úveru na bývanie neakceptovala. V tomto prípade je vhodná spomínaná americká hypotéka. Je to úver, ktorý je bezúčelový a vďaka ručeniu nehnuteľnosťou je podstatne lacnejší ako klasická banková pôžička.

Otázka: Ktorá z uvedených možností by bola pre mňa najvýhodnejšia, aby som za úver na úrokoch zaplatil, resp. preplatil čo najmenej?

Odpoveď: Ak nemáte vlastné zdroje a potrebujete si požičať pár tisíc eur, odporúčam poradiť sa so skúseným finančným sprostredkovateľom. Nie je dobré ísť len do prvej banky poruke alebo do banky, ktorá v reklame propaguje najnižšiu úrokovú sadzbu. Maklér vám aj s ohľadom na vašu finančnú situáciu a po zohľadnení iných úverov, ktoré možno v súčasnosti splácate, bezplatne poradí, aké riešenie bude na financovanie vašich potrieb najvýhodnejšie. Nie každý záujemca sa totiž v banke kvalifikuje na top úrok, na ktorý má vplyv okrem iného aj to, do akého ratingu vás banka zaradí.

Kedy hypotéka áno a kedy nie?

Otázka: Aký je rozdiel z hľadiska hypotéky, keď dom ešte len staviam alebo v ňom už bývam? Bolo by možné záhradu, altánok či bazén zahrnúť do hypotéky, ak sa dom ešte len stavia?

Odpoveď: Ak už v dome bývate, banka vám nevie poskytnúť samostatnú hypotéku len na financovanie spomínaných účelov. Tieto stavby sa môžu financovať aj z hypotéky poskytnutej na výstavbu jedine vtedy, ak stavbu domu ešte len plánujete a zahrniete ich do projektovej dokumentácie ako doplnkové stavby. Môže ísť teda aj o altánok či vonkajší bazén, saunu. Dôležité je, aby ich znalec vedel ohodnotiť a aby boli rozostavané. Vtedy banka vie posúdiť ich predpokladanú budúcu hodnotu a zahrnúť ich do úveru na výstavbu.

Do účelovej hypotéky však nemožno zahrnúť projekt či realizáciu záhrady. Exteriérové úpravy týkajúce sa záhrady a jej realizácie nemajú zásadný vplyv na zhodnotenie stavby ako takej. Preto banky z exteriérových prác pri výstavbe rodinného domu akceptujú prioritne len tie terénne úpravy, ktoré priamo súvisia so stavbou domu. Ide najmä o úpravu vstupu do domu, realizáciu oplotenia pozemku a pod. Riešením financovania rozsiahlejšej úpravy exteriéru, ako sú záhradnícke práce okolo vášho domu, môže byť spomínaná bezúčelová, resp. americká hypotéka.

Ak by ste z hypotéky financovali rekreačnú chatu, ktorá nebude celoročne obývaná, platí to isté ako pri výstavbe domu. Treba však rátať s vyššími splátkami hypotéky, lebo banky v tomto prípade obvykle poskytnú hypotéku s maximálne osemročnou splatnosťou a rovnako sa znižuje aj maximálne percento financovania – v prípade rekreačnej chaty banky obvykle poskytnú úver najviac do 60 % hodnoty nehnuteľnosti. Je to individuálne a často rozhoduje lokalita a jej občianska vybavenosť.

Refinancovanie alebo americká hypotéka

Otázka: Existujú ďalšie riešenia, ktoré by boli na financovanie týchto zámerov výhodné? Prichádzalo by do úvahy napríklad navýšenie staršej hypotéky pri jej refinancovaní?

Odpoveď: Pri refinancovaní hypotéky môžete banku požiadať aj o navýšenie úveru, čo mnohí klienti využívajú. Takto získané peniaze môžete použiť na čokoľvek. Ale musíte banke preukázať, že vyšší úver dokážete splácať. Ak je napríklad zostatok vášho úveru 47 000 €, ale pri refinancovaní si ho chcete navýšiť na 55 000 €, banka si už preverí, či výška vášho príjmu bude postačovať na splácanie vyššieho úveru. Ak by ste v súčasnosti nevedeli zdokladovať svoj príjem, môžete refinančný úver navýšiť maximálne o 5 %, resp. 2000 € (platí nižšia z týchto hodnôt). Takáto suma navýšenia je povolená aj bez dokladovania výšky príjmu.

Ak by ste mohli ručiť nehnuteľnosťou, ktorá nie je zaťažená hypotékou, môžete financovať záhradu alebo aj altánok, či bazén okrem spotrebného úveru aj cez americkú hypotéku. Je to úver zabezpečený nehnuteľnosťou, ktorým na rozdiel od klasickej hypotéky môžete financovať čokoľvek. Americkou hypotékou sa však nie vždy opatí financovať nízke, len pártisícové sumy, keďže sú s ňou spojené aj náklady. Banka bude potrebovať znalecký posudok k zakladanej nehnuteľnosti (približne 120 až 300 € v závislosti od typu a lokality nehnuteľnosti), po schválení úveru musíte podať návrh na vklad záložných zmlúv do katastra (štandardne 66 €) a vinkulovať poistnú zmluvu k nehnuteľnosti v prospech banky.

Otázka: Aká môže byť minimálna výška spotrebného úveru a hypotéky? S akými úrokmi treba rátať pri sume napr. 2000 až 3000 € či pri vyšších sumách, napr. 10 000 až 15 000 €?

Odpoveď: Väčšina bánk poskytuje spotrebný bezúčelový úver od sumy 300 € a úroky sa pohybujú zhruba od 4 do 20 %. Vo všeobecnosti platí „čím nižšia pôžička, tým vyšší úrok“, čiže pri úvere okolo 2000 € si banky inkasujú aj úroky vo výške 12 a viac percent, naopak, top úroky na úrovni približne 4 až 5 % poskytujú banky pri najvyšších sumách pôžičky nad 15 000 € alebo v prípade, že ide o refinancovanie existujúcej pôžičky. Zľavu z úrokovej sadzby banky poskytujú aj vtedy, ak si úver poistíte.

Čo sa týka hypotéky, tam je spodná hranica úveru väčšinou ohraničená minimálnou výškou 5000 €. Aktuálne úrokové sadzby sa pohybujú okolo 1 % ročne. Niektoré banky ponúkajú úroky od 0,5 %, avšak sú aj banky, ktoré poskytujú úvery s úrokom aj približne 2 %. Rozdiely sú v dosiahnutom hodnotení žiadateľa v banke a platí, že čím je lepší rating klienta, tým lepší úrok môže dostať.

Úroková sadzba rovnako závisí od dĺžky fixácie hypotéky, pričom najnižšie úrokové sadzby dnes väčšina bánk ponúka pri fixácii na tri roky. Podstatný je aj pomer výšky úveru k hodnote nehnuteľnosti (tzv. LTV). V niektorých bankách platí, že čím nižší je tento pomer, tým je nižší aj samotný úrok. Najnižšie úrokové sadzby dnes väčšina bánk ponúka pri fixácii na tri roky. Zorientovať sa v ponukách jednotlivých bánk opäť môže výrazne pomôcť fundovaný finančný sprostredkovateľ, ktorý vie identifikovať rozdiely a vybrať pre vás najvhodnejšie ponuky bez háčikov a dodatočných podmienok, ktoré by vám úver mohli predražiť.

Oplatí sa využiť kreditnú kartu alebo nákup na splátky?

Otázka: Sú na tento účel vhodné aj iné možnosti financovania, ako napríklad kreditná karta, povolené prečerpanie na účte alebo nákupy na splátky? Je dobré ich využiť alebo to neodporúčate? V akej výške sa pri tomto type úverov pohybujú úroky?

Odpoveď: Na niekoľkotisícové nákupy by som kreditnú kartu ani povolené prečerpanie na účte určite neodporúčala. Sú to úvery vhodné na krátkodobé pokrytie zvýšených výdavkov, prípadne na vykrytie zníženého príjmu počas dvoch či troch mesiacov. Ak si požičiate len pár stovák eur a peniaze vrátite do mesiaca, na úrokoch vás to bude stáť iba niekoľko eur, v prípade kreditnej karty dokonca môžete využiť pôžičku bezúročne. Ale tieto úverové produkty treba používať naozaj zodpovedne a zároveň ich mať nastavené v rozumných limitoch. Najpodstatnejšia je zodpovednosť, teda celú minutú sumu splatiť čo najskôr.

Ak napríklad z povoleného prečerpania vyberiete 500 € a vrátite ich o 30 dní, na úrokoch zaplatíte do 10 €. Ak však miniete celý limit, napr. 2 500 €, úrok sa za 30 dní vyšplhá nad sumu 40 €. Navyše pre väčšinu ľudí ani nie je reálne takúto pomerne vysokú sumu vrátiť z najbližšej výplaty celú.

Ani splácanie kreditky nie je práve lacná záležitosť. Ročný úrok na kreditkách je od 10,9 % až do 30 % p. a. v závislosti od banky a typu karty. Čo sa týka povoleného prečerpania, tam sa aktuálne pohybujú úroky okolo 19 % p. a.

Splátkový nákup môže byť v istom ohľade dobrá voľba. Môžete takto vyriešiť kúpu záhradného domčeka či stavebných materiálov. Niektoré spoločnosti ponúkajú možnosť bezúročného nákupu na splátky priamo v obchode. Je však nevyhnutné, aby ste si dobre preverili podmienky a dodržali ich. Inak počítajte s preplatením takýchto nákupov aj o viac ako 20 %. Znovu je to o disciplíne. Ak zvážite svoje finančné možnosti a využijete úverový produkt rozumne, môže to byť dobré riešenie.

Ak to zhrniem, pokiaľ ide o investíciu niekoľko tisíc eur, rozhodne je lepšie siahnuť po klasickom bankovom úvere. Či bude mať podobu americkej hypotéky alebo spotrebiteľskej pôžičky, závisí od vašich finančných možností, ale aj od toho, či máte k dispozícií vhodné zabezpečenie pre banku.

Aký drahý je spotrebný úver alebo americká hypotéka?

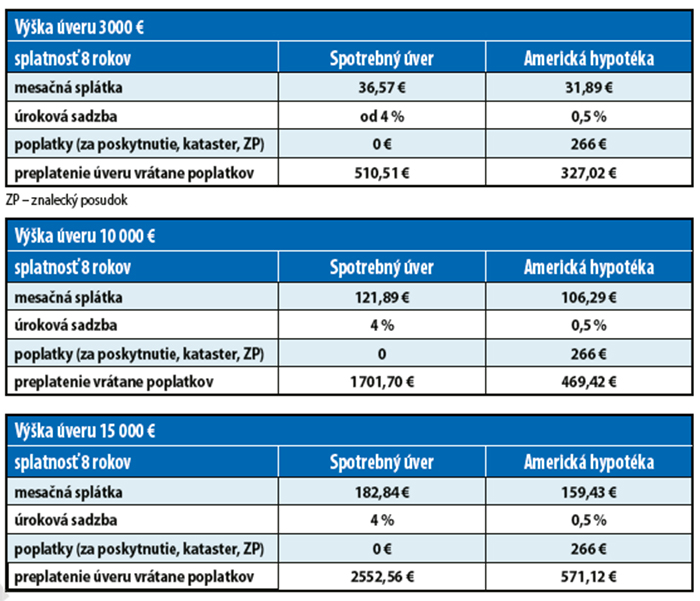

Otázka: Mohli by ste uviesť konkrétne príklady podmienok pre úvery vo výške 3000 €, 10 000 € a 15 000 €? Aká by bola mesačná splátka a úroková sadzba podľa súčasných podmienok, ktoré banky ponúkajú pri spotrebnom úvere a pri hypotéke?

Odpoveď: Príklady sú počítané pri aktuálnych top úrokoch na trhu. Nie sú zohľadnené reálne úroky, keďže nie je známy presný profil klienta a overenia bonity klienta v banke. Z tohto dôvodu uvádzame vybraný úrok v hodnote „od“.

Text: Andrea Dingová v spolupráci s Evou Šablovou, FinGO.sk

Foto: isifa/Shutterstock, istock.com

Zdroj: Časopis Urob si sám

Komentáre